L’assurance risque fiscal : y avez-vous pensé ?

Publié le 22/03/2021

En tant que chef d’entreprise ou exploitant, vous réalisez des investissements pour pérenniser ou développer votre activité en les finançant par des emprunts qui peuvent être conséquents.

En cas de décès, l’Assurance Décès Invalidité (ADI) rembourse la totalité du capital restant dû. Ce remboursement va générer un bénéfice exceptionnel. Et par conséquent des charges fiscales et sociales supplémentaires totalement imprévues devront être financées par votre conjoint et vos héritiers. L’assurance du risque fiscal garantit la trésorerie suffisante pour faire face à ces dépenses exceptionnelles, protégeant ainsi votre famille.

Qu’est ce que l’assurance contre le risque fiscal et qui peut la souscrire ?

L’assurance risque fiscal est un contrat d’assurance décès ou invalidité totale à fonds perdus. Il prévoit, en contrepartie du paiement d’une cotisation, le versement d’un capital à un bénéficiaire désigné, en cas de décès de l’assuré.

Lorsque le conjoint est le bénéficiaire, il peut utiliser ce capital pour payer le supplément :

- d’impôts,

- de cotisations sociales

- et de droits de succession éventuels

résultant du profit né de l’extinction des dettes de l’entreprise.

Attention : les primes versées ne sont pas déductibles et ne donnent pas droit à réduction d’impôts.

Êtes-vous concerné ?

Oui, si vous êtes un chef d’entreprise ou un exploitant :

- exerçant en individuel ou associé de société

- au bénéfice réel

- avec des emprunts au bilan couplés avec une assurances décès

et vous êtes sensible à la prévoyance en matière patrimoniale.

Quel constat si l’ADI est activé ?

Lorsque le décès survient, l'assureur verse le montant du capital assuré à la banque.

L'annulation de la dette professionnelle constitue un profit exceptionnel immédiatement taxable qui s’ajoute au résultat imposable.

La souscription d'une assurance risque fiscal constitue une solution pour faire face au sursaut de taxation fiscale et sociale.

Dans quel cas l’assurance risque fiscal est-elle intéressante ?

Il faut arbitrer l’intérêt de souscrire cette garantie complémentaire et examiner en détail les risques encourus en cas de décès de l'un des conjoints.

Quels sont les critères à retenir ?

Vous devez :

- définir la situation et les objectifs :

- poursuite de l’activité par le conjoint ou cession ?

- présence d’enfants, majeurs ou mineurs ?

- forme juridique (individuelle ou société) ?

- faire un inventaire de l’existant :

- les emprunts (volume du capital restant dû)

- les garanties (ADI ? Assurances vie ?) et le nom du bénéficiaire ?

- connaître les tarifs des cotisations à supporter :

- Le coût d'une assurance décès est d'autant plus élevé que l'assuré est âgé.

- Exemple : cotisation annuelle moyenne pour 10 000 € de capital assuré.

En conséquence, il faut adapter la garantie. Comment déterminer le montant à assurer ?

Le montant du risque financier non couvert est estimé par la différence entre la taxation du profit exceptionnel (fiscal et social) et les garanties existantes.

À partir de ce montant, de l'objectif des conjoints et du coût d'une assurance décès, vous pouvez estimer le montant à assurer.

À noter : le décès entraîne aussi le paiement des honoraires de notaires. Le niveau de risque fixé doit donc en tenir compte.

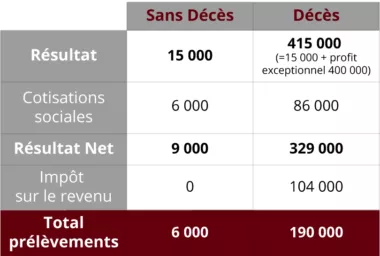

Exemple : Prenons le cas d’un entrepreneur agricole (ETA)

- Situation exploitant : marié, 2 enfants

- Résultat 15 000 €

- Encours emprunt 400 000 €

- Tranche marginale sociale 40 %

- Tranche marginale fiscale 0 %

Encore plus d'actualités

Retrouvez les dernières actualités qui vous concernent

Rédigé par COGEDIS